转债市场信心回暖!下修案例持续减少

随着权益市场的情绪逐步修复以及信用风险阶段性出清,自2024年9月以来,转债市场迎来了一波明显估值修复行情,投资者对转债市场的信心显著增强。

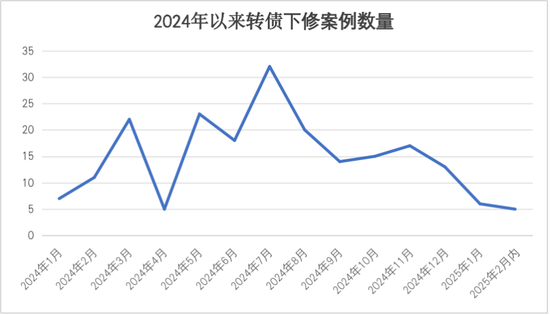

与此同时,转债下修案例持续减少,市场格局出现新变化。据证券时报记者统计,2月以来,共有5家A股上市公司下修了可转债的转股价格,与2024年顶峰时期相比,下修案例已明显减少。

公司下修转股价意味着可转债转股价值的提升,可以更容易满足强赎条件后完成“债转股”的退出操作。多位分析人士向证券时报记者表示,当前可转债市场信心显著增强,转债价格中位数已攀升至120元以上,这导致转债触发强制赎回条款的可能性增加,进而减弱了上市公司通过下调转股价格来推动转债转股的意愿。

转债市场信心回暖

凭借“进可攻、退可守”的独特属性,可转换债券已成为国内上市公司重要的融资工具和投资者资产配置的核心品类之一。

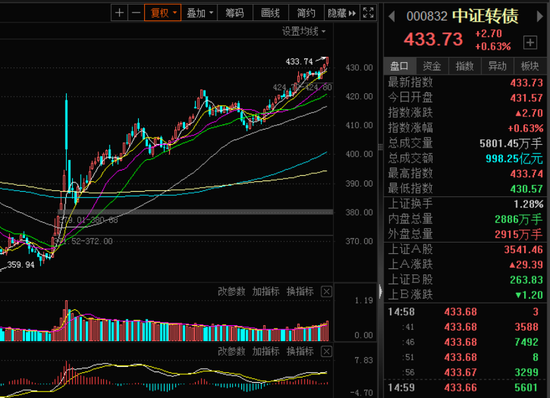

今年以来,在权益市场持续保持震荡攀升的背景下,转债估值持续修复。2月21日,中证转债指数盘中上涨至433.74点,刷新本轮行情高点,自2024年9月24日以来的涨幅接近20%。

在中证转债指数持续震荡攀升的过程中,市场成交量也在持续放大。2月21日,转债市场的成交额接近1000亿元,为今年以来转债市场单日成交金额最高的一天。

转债估值的抬升,有一定的底层逻辑。兴业证券认为,资金年初的流入、季节性风险偏好抬升加大了市场对于转债波动的接受度。整个2024年四季度,转债市场并没有感受到资金的合力流入,但在2025年,能感受到卖盘力量的减弱,这时候很容易酝酿资金的正反馈。

此外,从历史数据看,包括小盘指数、转债指数等,在过去多年的2月份,均能展现全年突出的业绩表现,从1月中下旬就开始市场逐渐形成共识。

实际上,相较A股市场近期的强势走势,转债市场出现一定程度背离,主要表现为中证转债指数的上涨动力不足。华泰证券表示,近期转债指数落后于大盘的背后,是转债平均价格走高导致其向上的空间有限;但更深层的原因在于转债估值与正股表现的进一步背离,导致其性价比已偏弱。当然,在股市情绪高涨、转债风格占优的大环境下,转债仍有不少结构性机会,譬如消费电子、科技等品种表现强势。

下修案例持续减少

在转债市场信心回暖的同时,转债下修案例正在持续减少。

Wind数据显示,今年2月以来,航天宏图、恩捷股份、联创电子、道恩股份、塞力医疗等5家上市公司因可转债触发下修条款,修正了转债的转股价格。2025年1月则有6家修正转股价格。而在2024年7月,曾有32家上市公司修正了转债的转股价格。整体来看,自2024年7月开始,可转债下修案例持续减少,并在2025年1月进入个位数。

上市公司下修转股价是为了促进转债转股,减小偿债压力,由于转债转股会稀释股权,一般情况下会对正股价格形成一定向下压力。优美利投资总经理贺金龙向证券时报记者表示,下修转股价意味着债转股后,股权进一步的稀释。因此,权衡正股表现和股东利益,绝大多数上市公司发行可转债的最终目的是触发强制赎回推动债转股,而市场行情的低迷会令很多上市公司濒临到期的可转债不得不选择下修。上市公司会权衡股东权益以及公司基本面、负债率和可转债存续期等一系列要素综合考量后,由股东大会投票表决来决定是否选择下修。

近期下修案例减少,一方面在正股回暖带动下,触发下修条款的可转债减少;另一方面还有不少上市公司选择不向下修正转股价。

据证券时报记者不完全统计,2月以来,已有文科股份、闻泰科技、华特气体等18家上市公司公告,不向下修正可转债的转股价格。贺金龙表示,上市公司不下修转股价,一方面是不愿意股权被稀释,另一方面说明公司现金流状况良好,以至于公司有到期偿还负债的意愿。此外,公司对自身股价的信心较为充足,一部分转债即使面临回售压力也选择不下修。

对于转债投资者,成功下修一般被视作利好,博弈下修可带来收益。转股价下修后,转股价值提升,故预期下修通常会使转债价格上涨;当下修不成功或不到底时,市场预期未能兑现,转债价格可能出现回跌。

转债下修案例减少,意味着投资者博弈下修的难度将增加。分析人士指出,随着触发下修条款的可转债数量减少,投资者能够参与博弈下修的机会也相应减少,这增加了投资者寻找和识别具有下修潜力的可转债的难度。此外,即使某些可转债具有下修潜力,但由于下修决策受到多种因素的影响,投资者难以准确预测下修的时间和幅度。这种不确定性增加了投资者博弈下修的风险。

有望减轻偿债压力

可转债市场回暖,一方面带动可转债下修案例减少,另一方面也加大了可转债触发强赎条款的概率。截至目前,可转债市场的价格中位数已在123元以上,触发强赎条款的可能性增加。

触发强赎条款,是上市公司和投资者喜闻乐见的双赢局面。在触发强赎条款后,上市公司可以选择以贴近面值的价格赎回可转债,这将促进投资者转股或卖出;投资者则将享受触发强赎过程中,带来的涨幅和赚钱效应。

“强赎概率的增加意味着更多的转债通过转股退出市场,这有助于减轻发行人的债务压力。” 黑崎资本首席战略官陈兴文接受证券时报记者采访时指出,强赎将促进投资者转股,上市公司将债务转化为股权,减少了上市公司的财务费用。

不过,强赎也往往容易带来杀溢价行情,尤其是部分高转股溢价率的转债,在触发强赎条款后,可转债价格容易出现大跌。陈兴文表示,需要警惕高转股溢价率转债的强赎风险,一旦强赎公告发出,投资者需要及时进行处理。

对于接下来的转债市场行情,申万宏源认为,转债供给收缩、需求增加及权益资产无明显下跌趋势预期下,转债估值仍有望持续获得支撑。策略上,推动中长期资金入市背景下,建议继续以大盘稳健类品种及高信用偏债转债为底,交易上建议关注产业催化不断的AI及机器人方向。

发表评论